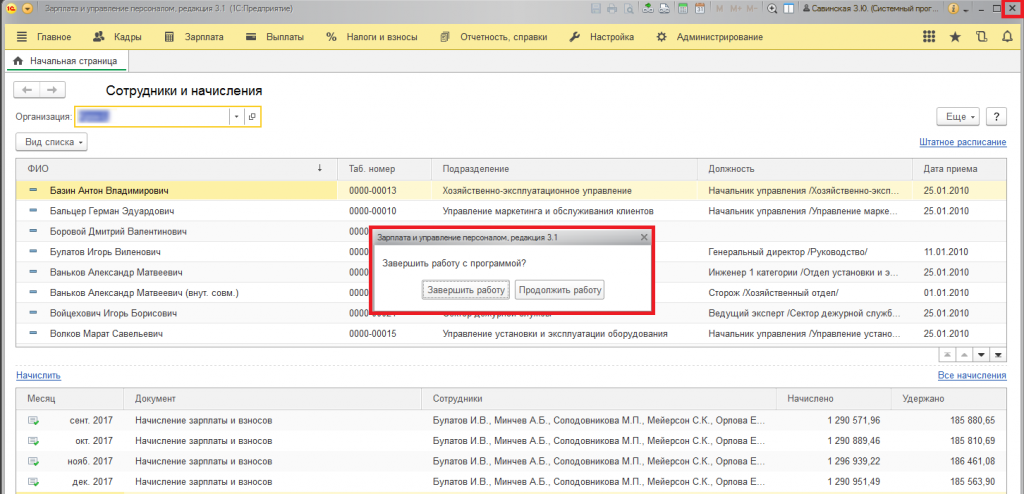

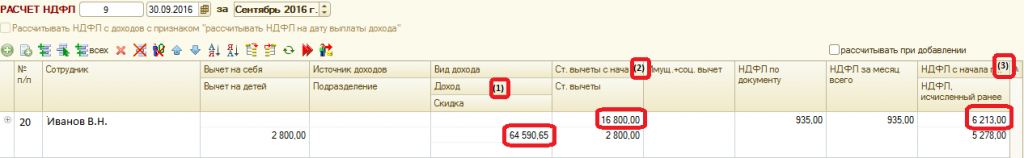

Самый быстрый способ проанализировать регистр накопления «НДС продажи». Для этого необходимо перейти в меню «Все функции» → «регистры накопления» → «НДС продажи».

Рис. 1. Все функции.

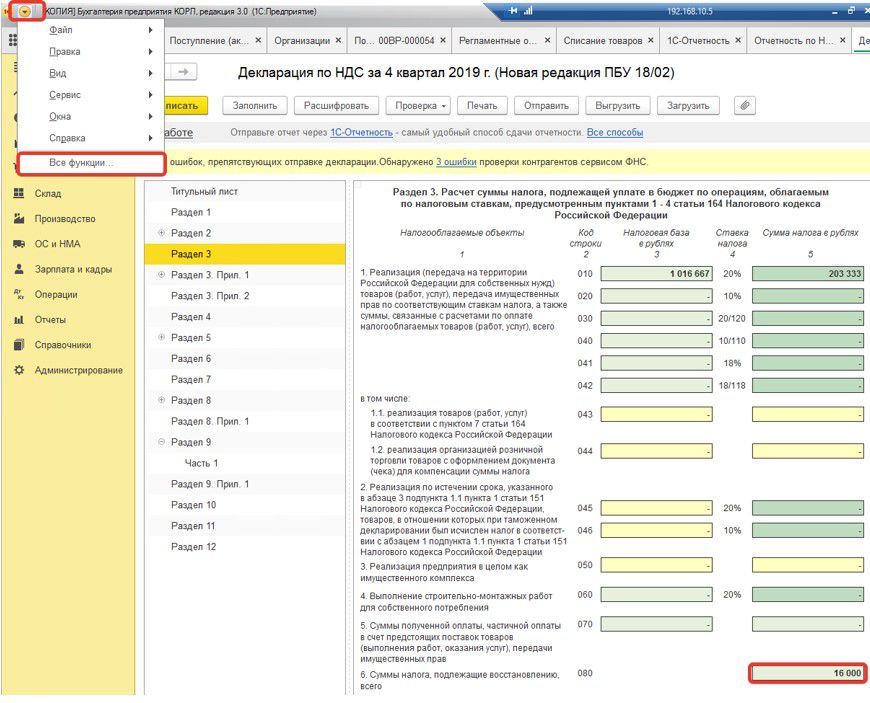

В данном регистре необходимо отобрать данные по типу события «Восстановление НДС».

Рис. 2. Регистр накопления «НДС продажи»

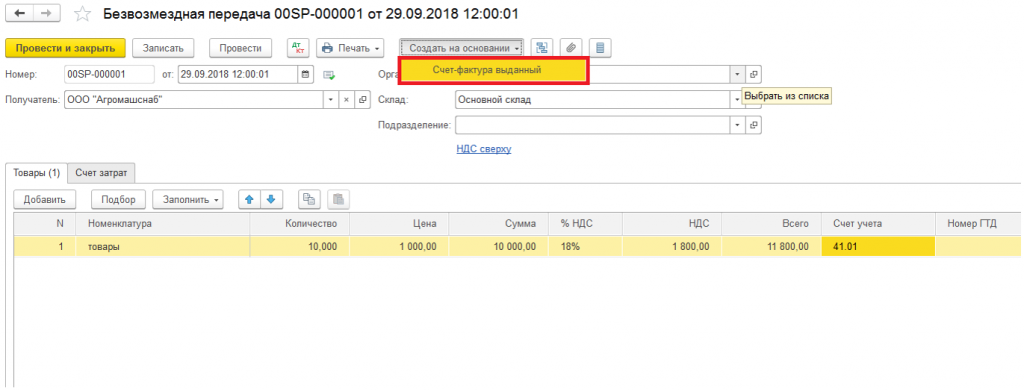

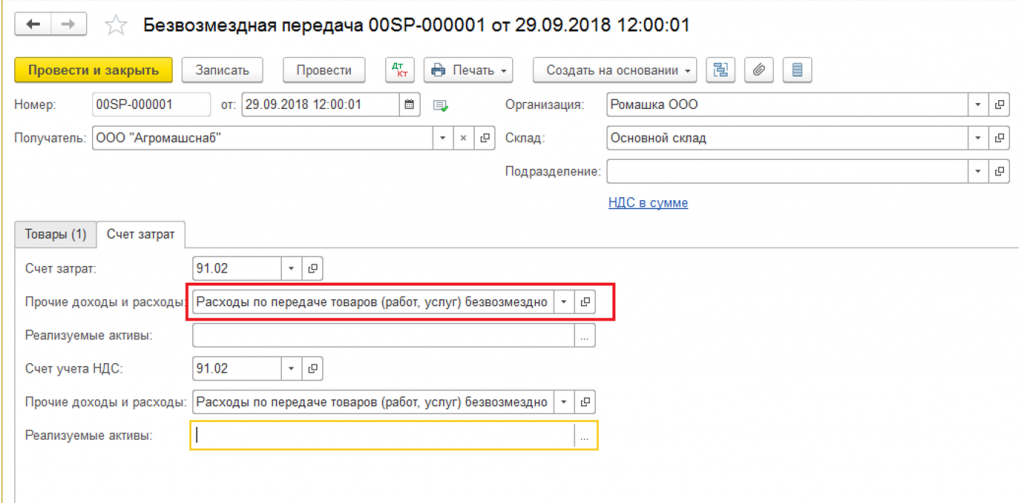

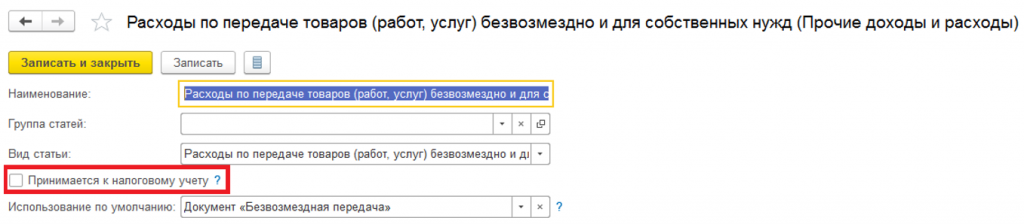

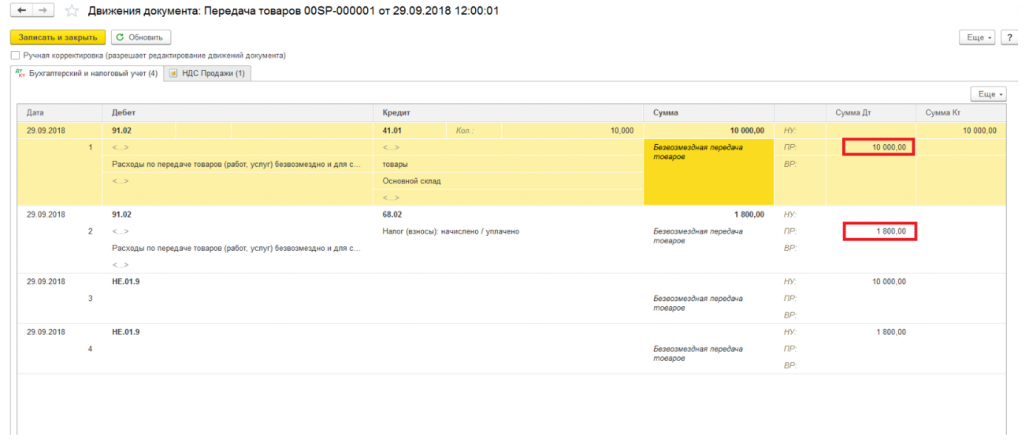

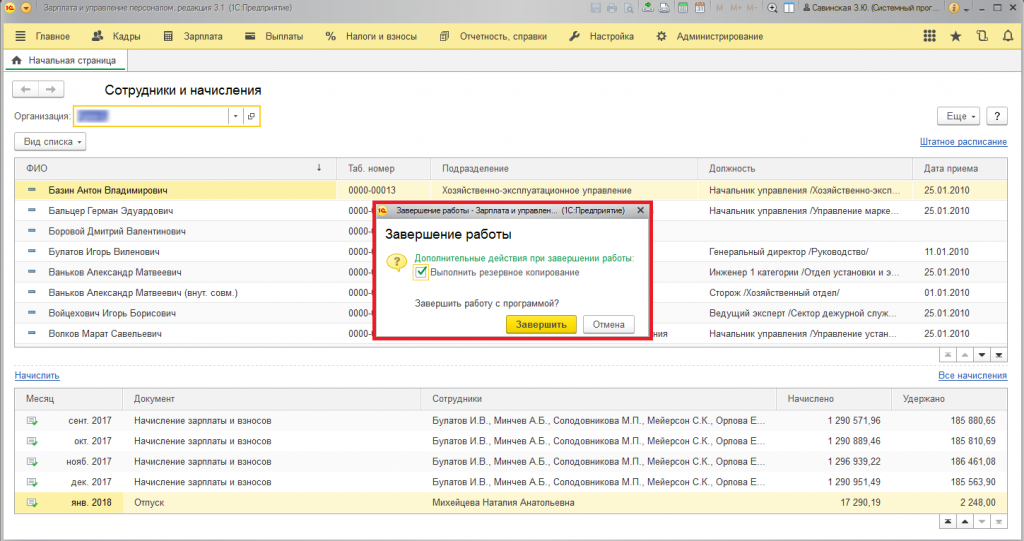

Проанализируем документы - регистраторы события восстановления НДС к уплате.

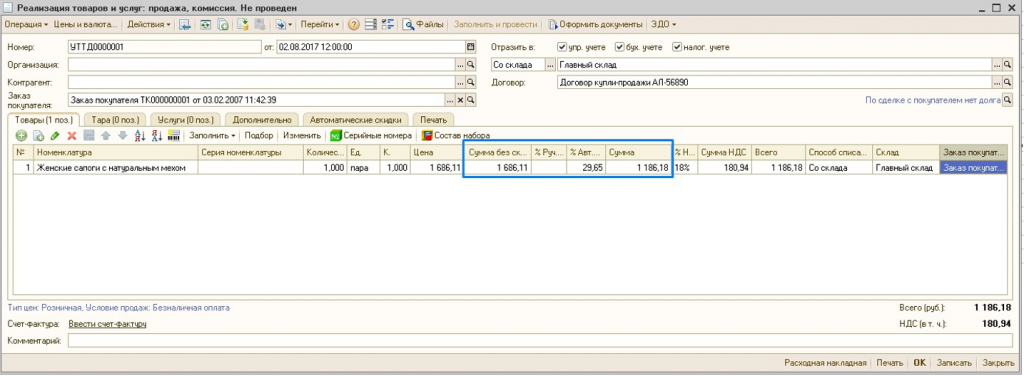

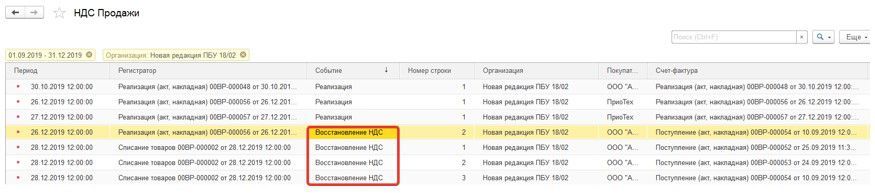

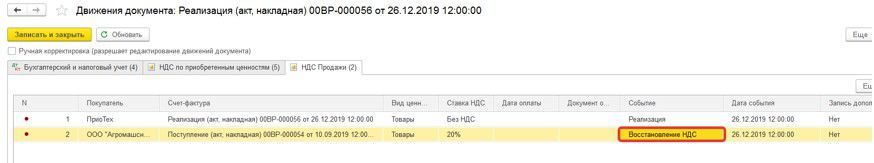

Например, документ «Реализация товаров и услуг», в нем ошибочно не указали ставку НДС.

Рис. 3. Реализация товаров и услуг

В данном случае программа предполагает, что материальные ценности используются в необлагаемой НДС деятельности и восстанавливает НДС к уплате.

Рис. 4. Движения документа "Реализация товара"

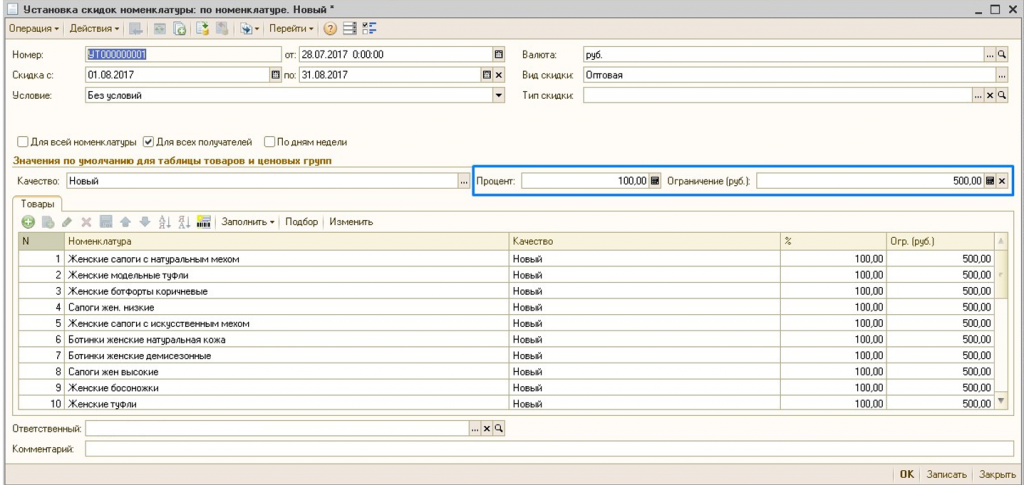

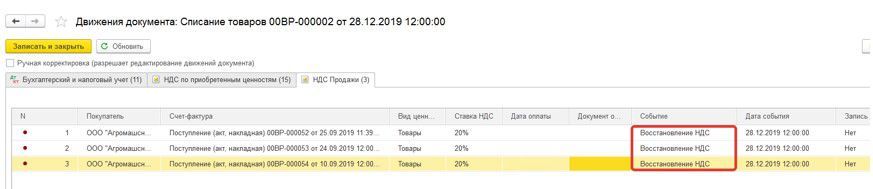

Далее рассмотрим документ «списание товаров», здесь также происходит восстанавливает НДС.

Рис. 5. Движения документа "Списание товаров"

При выбытии имущества в связи с его порчей, хищением, потерей, конфискацией, ценности перестают участвовать в деятельности, облагаемой НДС. А ведь вычет по налогу применяется только в отношении тех товаров (работ, услуг), которые используются при ведении деятельности, облагаемой НДС (п. 2 ст. 171 НК РФ). Поэтому при списании имущества при хищении или аварии НДС нужно восстановить (Письма Минфина от 21.01.2016 № 03-03-06/1/1997, от 04.07.2011 № 03-03-06/1/387)

С другой стороны, случаи, когда принятый ранее НДС к вычету подлежит восстановлению, перечислены в ст. 170 НК РФ. И вариантов хищения имущества или утраты там нет. Поэтому по другой позиции, подтвержденной мнением ВАС РФ, восстанавливать НДС не нужно (Решения ВАС от 19.05.2011 № 3943/11, от 23.10.2006 № 10652/06). Эта позиция была подтверждена в письме ФНС РФ от 21.05.2015 № ГД-4-3/8627@.

Вопрос об обязательности восстановления НДС по списываемому товару всё еще может решаться контролерами и судами по-разному. Налогоплательщикам, желающим избежать споров при проверках, безопаснее восстановить НДС при списании товаров. У тех, кто предпочтет этого не делать, есть хороший шанс доказать свое право не восстанавливать налог в суде.

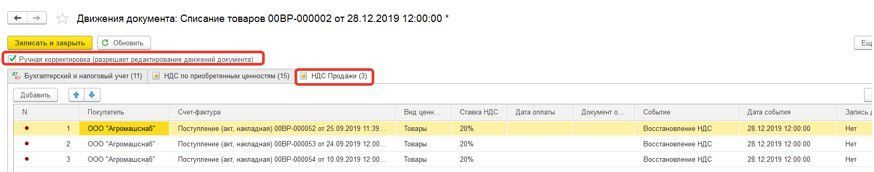

В документе «Списание товаров» в случае, если вы не планируете восстанавливать НДС, необходимо удалить записи в регистре «НДС продажи» посредством ручной корректировки движений документа.

Рис. 6. Ручная корректировка движений документа

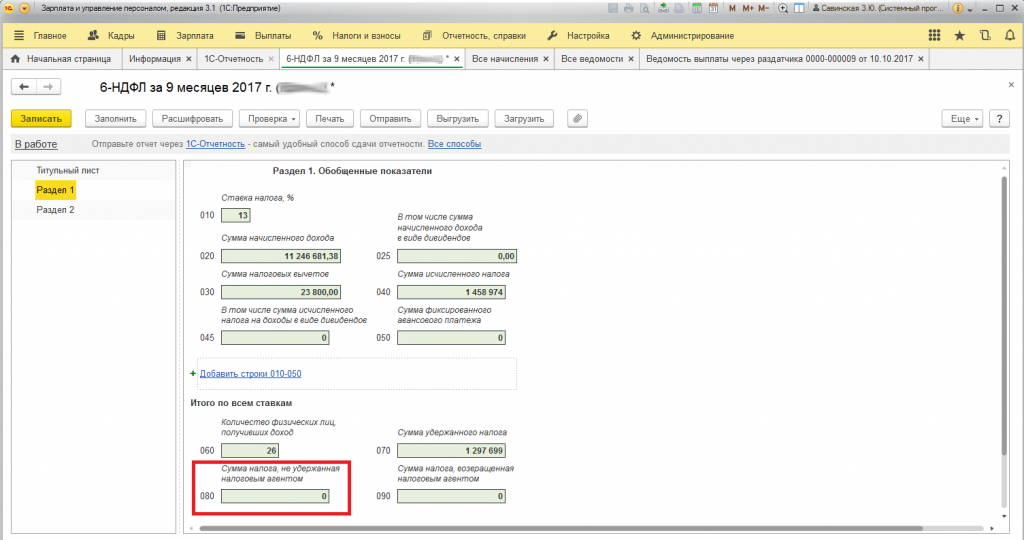

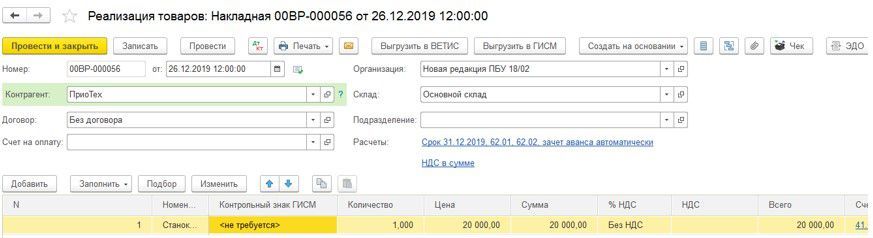

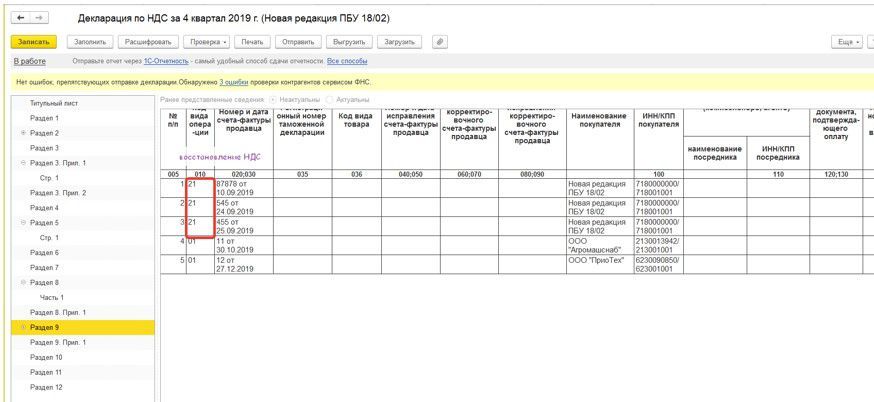

Рис. 7. Декларация по НДС

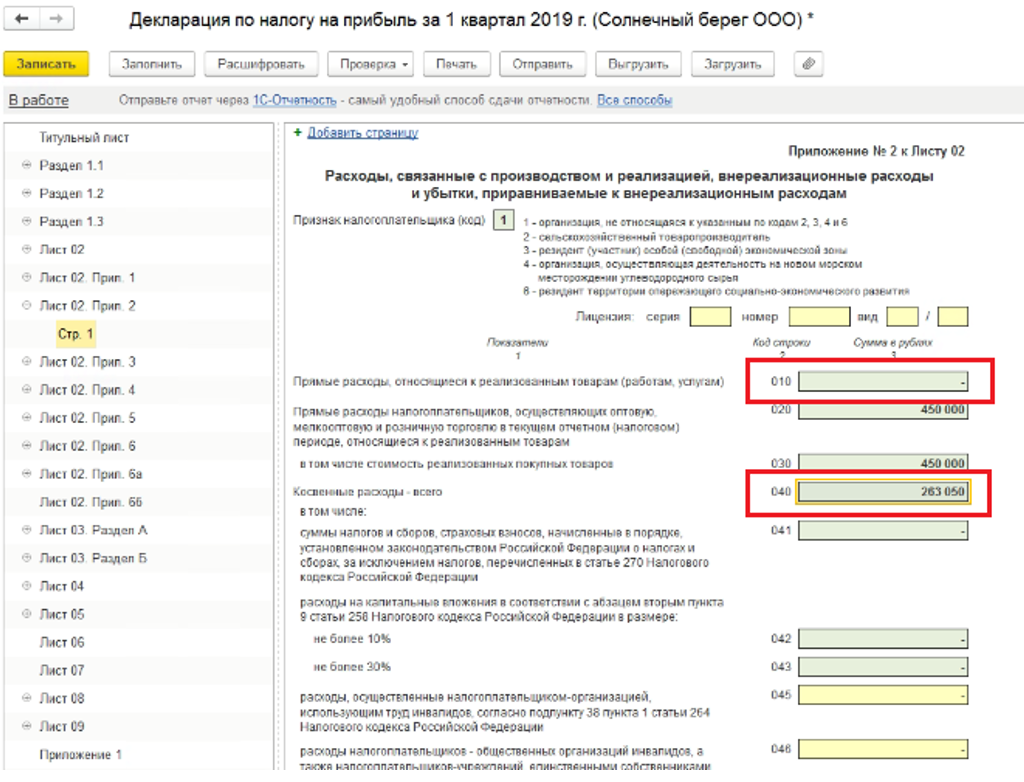

Кроме того, в показатель по строке 080 включаются суммы НДС:

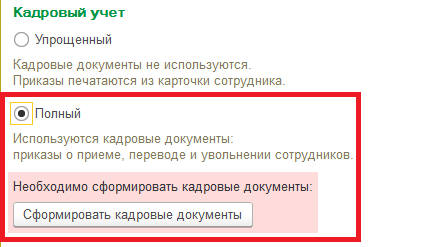

· ранее приняты к вычету лицом, перешедшим на специальные налоговые режимы - упрощенную систему налогообложения (глава 26.2 НК РФ) или систему налогообложения в виде единого налога на вмененный доход (глава 26.3 НК РФ) по товарам, работам услугам, имущественным правам, применяемым для деятельности, осуществляемой в рамках этих спецрежимов;

· ранее приняты к вычету лицом, освобожденным от обязанностей плательщика НДС согласно п. 1 ст. 145 НК РФ по товарам, работам услугам, имущественным правам, применяемым для деятельности, осуществляемой уже после получения освобождения;

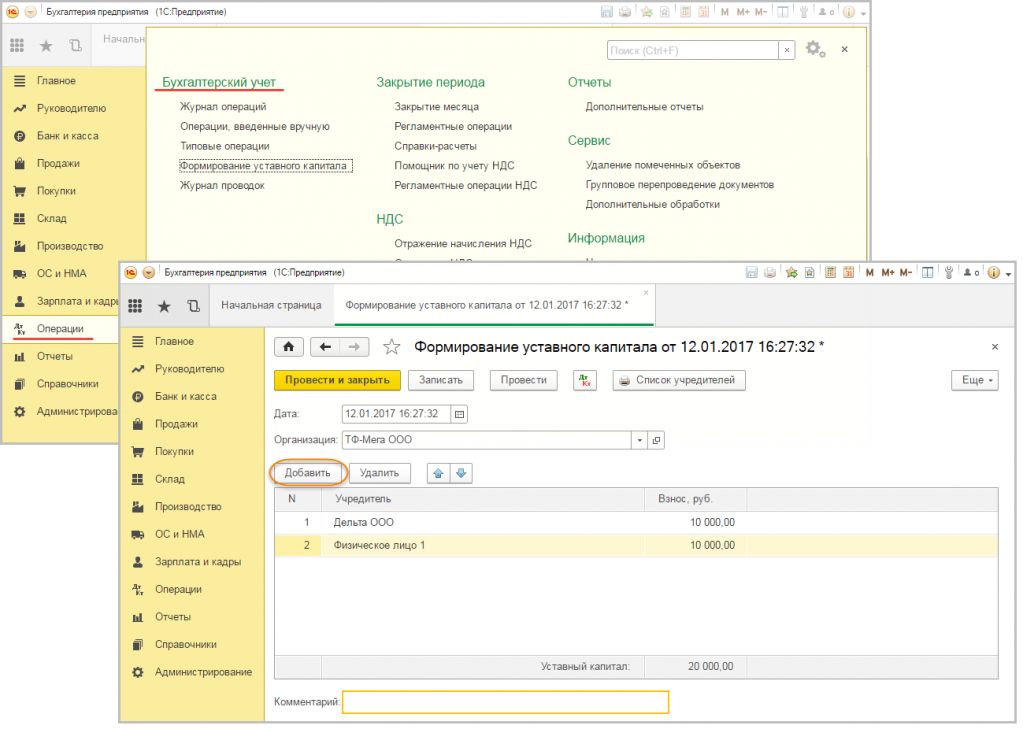

· ранее приняты к вычету налогоплательщиком по товарам, работам услугам, имущественным правам, передаваемым в качестве вклада в уставный (складочный) капитал хозяйственных обществ и товариществ или паевых взносов в паевые фонды кооперативов;

· ранее приняты к вычету налогоплательщиком по товарам, работам услугам, имущественным правам, используемым для операций, предусмотренные п. 2 ст. 170 НК РФ, а именно:

· не подлежащих налогообложению (освобожденных от налогообложения);

· местом реализации которых не признается территория Российской Федерации;

· не признающихся реализацией товаров (работ, услуг) (и, соответственно, объектом налогообложения) согласно п. 2 ст. 146 НК РФ.